延伸阅读

IT

Gartner

Gartner 预估 2023 年全球广义 IT 支出将达到 4.7 万亿美元,同比 2022 年增长 4.3%。

从细项看,软件和 IT 服务继续保持较高的增长速度。预计数据中心会有轻微负增长。终端则会继续下行,且跌幅大于 2022 年。Gartner 预计 2024 年数据中心和终端都会恢复正增长。

通信服务在 2023 年的总开支为 1.46 万亿美元,增幅为 2.7%。

预计 2024 年整体 IT 开支可达 5.1 万亿美元,增长率为 8.8%。

云基础设施

451 Research

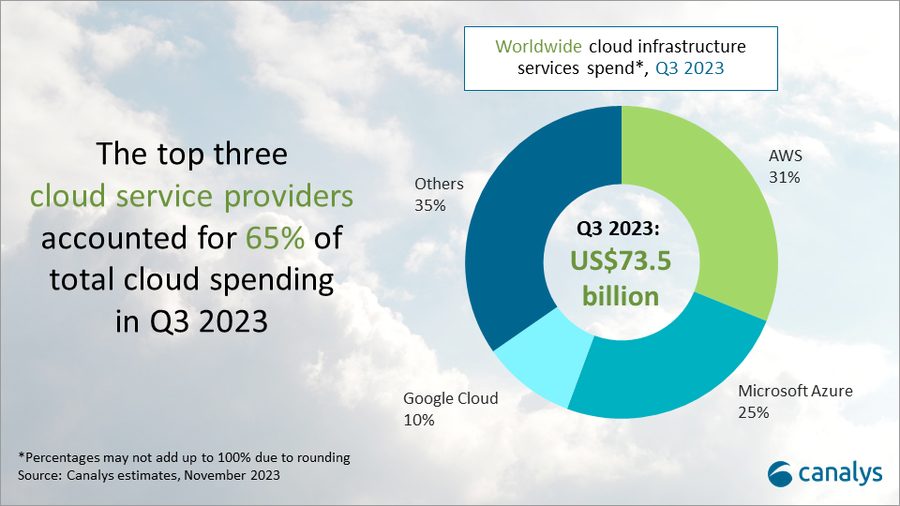

451 Research 咨询公司数据显示,全球云基础设施服务的市场规模在 2022 年为 1,308 亿美元,其中 80.7% 为公有云,19.3% 为私有云。

预计到 2026 年云基础设施的总盘子可达 2,085 亿美元,公有云的比例会提升到 84.5%,私有云占比降为15.5%。

CAPEX

Synergy

全球各种机构每年在 ICT 方面的软硬件投资,即 CAPEX 投资,是一个很大的数字。从 2016 年 5,000 亿美元左右上升到 2021 年 6,000+ 亿美元。

CAPEX 的投资分布,可侧面反映了不同类别玩家在 IT 和通信网络格局上的资源分布。

根据 Synergy Research 的研究,2016H1 电信运营商占据了 56%,但随后多年保持平稳,到 2021年份额下跌到 44%;而 Hyperscale 大型互联网公有云企业的份额则从 17% 提升到了 27%。

从绝对值看,运营商整体要比大型互联网公司大不少。但请留意背后的差别:大型互联网公司一共只有十家左右;而运营商全球有好几百家。

两者的市场集中度不同,单一企业的话语权更是凸显差别。