Marvell 和 Dell'Oro 的研究显示,对比 2025 年 5,930 亿美元的数据中心 CAPEX 投资,预计三年后的 2028 年数字将提升到 1 万亿美元以上。

想起我们在 2020 年提出过一个思路 ——“云计算的第二梯队现象”。即,未来的云计算巨头越来越大是必然,那其他玩家就只剩下静静得在巨头旁边看着 ?

我们认为,对于有实力的服务商,比如大型电信运营商,把自己的客户资源、服务资源以及财务资源规划好,完全有机会成为有影响力的 “第二梯队” 云服务商。绝不应该在云服务还在高速发展期,就战略定位自己 “在旁边静静地看就好了” ……

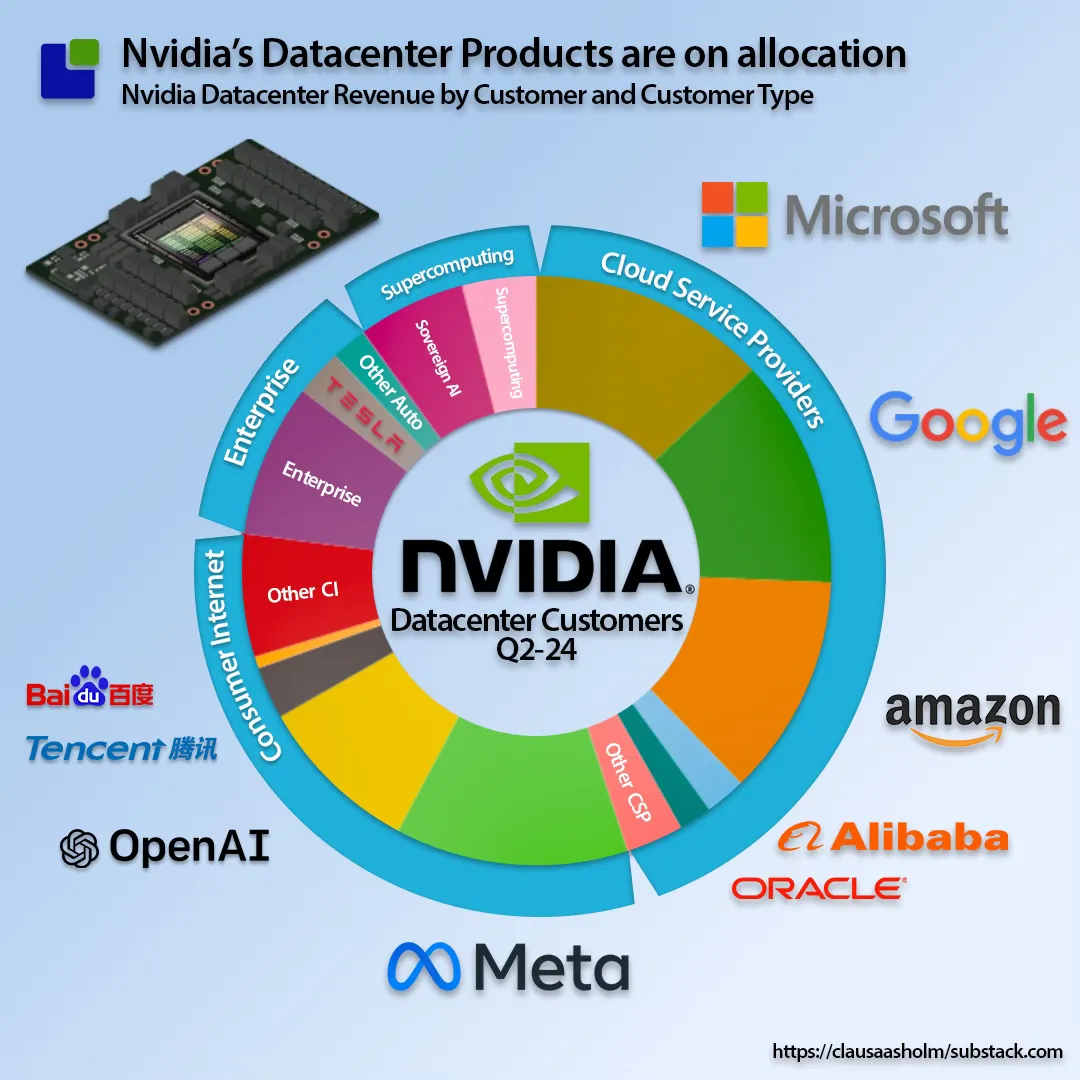

下图貌似也可引发类似思考。

深处 “铲子经济” 流行时代,围绕 AI 基础设施(AI Infra)的需求持续升温。企业可以购买 GPU 自建算力,也可以像云服务一样采购云端的 GPU 算力,所谓 “The GPU Cloud”。

CoreWeave 就是一家新兴的 GPU Cloud 服务商。数据显示,其持有 4 万余张 Nvidia H100 GPU 卡,仅次于几大互联网巨头。

GPU Cloud 服务商能否挑战 AWS 等传统云计算巨头?BlackStone 近期牵头向其投资了 75 亿美元,体现了资本市场的看法。

从英伟达 Nvidia 2025 财年 Q2 的收入结构看,数据中心贡献了 263 亿美元,而汽车只贡献了 3 亿美元,即便英伟达近年在加强汽车自动化的技术研发。

侧面反映了,数据中心的算力需求是汽车的 88x 倍。汽车首先是一个物理世界的 “实体大件”。汽车的智能化程度,代表了整个物理世界的实际智能化程度。

生成式 AI(Gen AI)在一些语境下被称呼为 AIGC(AI 生成内容)是有原因的。目前访问量大的生成式 AI 应用,基本都是生成某种内容。

2022 - 2023 年期间,舆论非常喜欢把生成式 AI 称为下一轮工业革命。以至于只看公众号文章,感觉一年时间就可以工业革命好几轮。

而汽车行业就是工业行业的代表。如果 Nvidia 汽车板块的收入超过数据中心的收入,也许可认为下一轮工业革命到了。