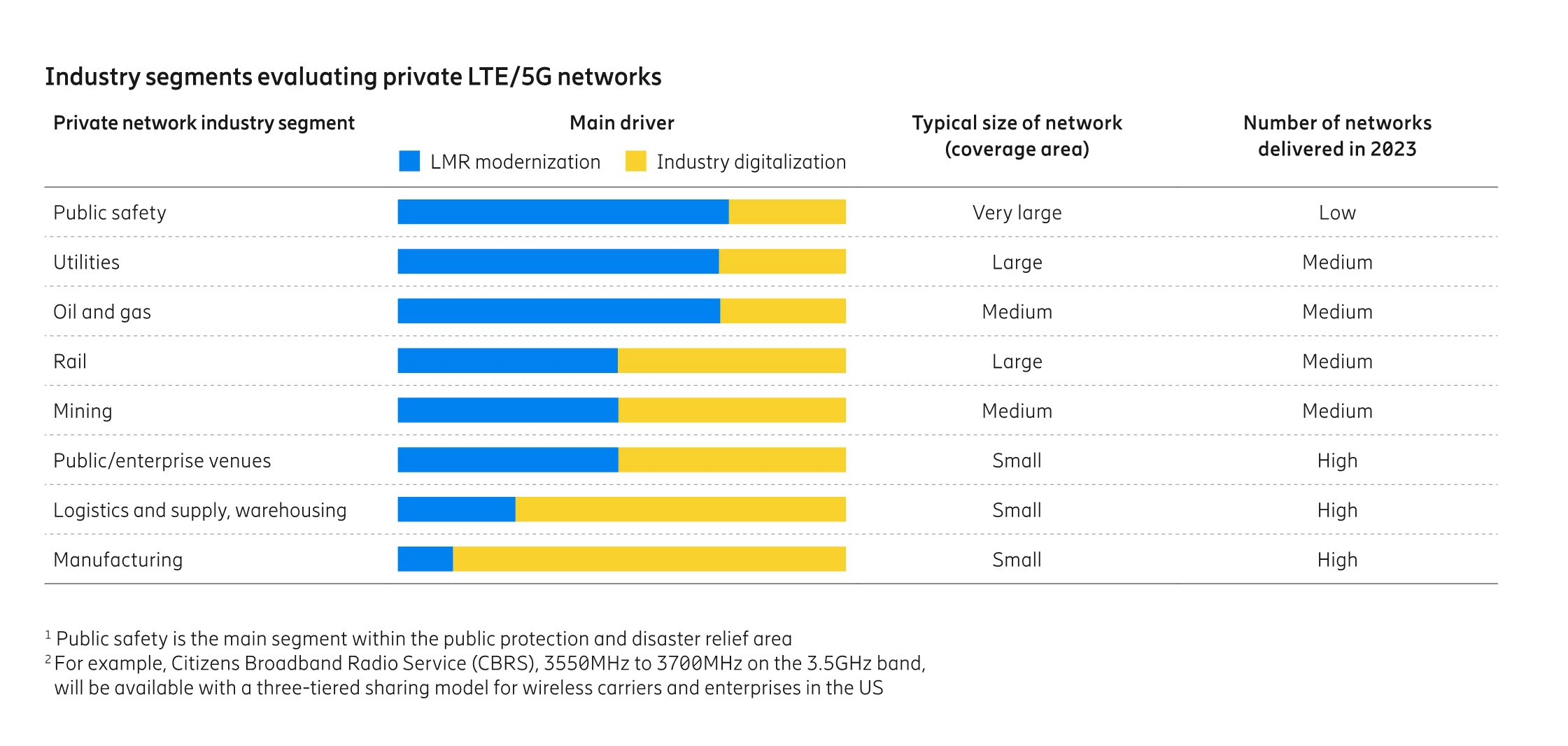

爱立信认为 5G 专网的兴起有两个驱动力:

(1) 传统无线专网(LMR, Land Mobile Radio)升级:从窄带到宽带。

(2) 以工业 4.0 为代表的企业数字化对高品质无线网络环境的需求。

附图是应用 5G 专网的垂直行业分布,注意不同行业驱动力是不同的。

5G 专网是这两年 5G 企业市场的重点话题,围绕 5G 专网的收费模式一直存在争议和不清晰之处。

GSMA 在 2021 年的一项针对运营商的调研,对比纯连接的收费模式,安全服务、企业管理服务、设备转售和部署服务三种收入的百分比超过了纯连接。

一定程度反映了运营商对 5G 专网 “超越管道” 的发展诉求。

ARPU(人均月收入)是通信业最基础的经营指标。ARPU 持续下滑一般是 “常态”,除了竞争原因,从本质上看每一代技术一方面走向成熟,成本会低,另一方面具有普惠性质的通信技术,会让更多人有机会负担得起。

而每一代新技术的上市(比如从 4G 到 5G)则会带来一轮 ARPU 局部扭转的机会,也算一种技术红利体现。头部和部分中部消费者通常愿意用更高的价格去购买更优的体验(实际新技术每 Mbit 流量价格会更低,但每个月会使用更多的流量,带来整体消费增加的可能)。

从经营角度,运营商也会通过打包更多增值业务(比如:权益、视频内容等)让 ARPU 有上升的机会。

从披露的数据看,中国移动在 2021 年同时取得移动业务和家庭业务的 ARPU 双升,而且增幅不小。考虑到极大规模的用户基数,这也展示了消费类(移动 + 家庭)市场的巨大潜力。

风险投资机构 Altimeter 绘制了一张图对比了目前云计算和生成式 AI 技术栈的收入规模。

云计算是一个倒三角,应用层大约 4000 亿美元,基础设施层 2000 亿美元,半导体芯片层 500 亿美元。

这个结构看起来是健康的,因为最终企业用户,尤其是各行各业和最终消费者会为应用付费。应用服务商获得了收入,才有能力去购买云基础设施(AWS、Azure 等)的服务。进而,云基础设施服务商也有财力去购买更多服务器的芯片。

生成式 AI(Gen AI)目前的状态则正好相反,半导体 GPU 层面有 750 亿收入,而 AI Infra 只有 100 亿美金,Gen AI 应用层则只有 50 亿美金左右。

这是否合理,见仁见智了。