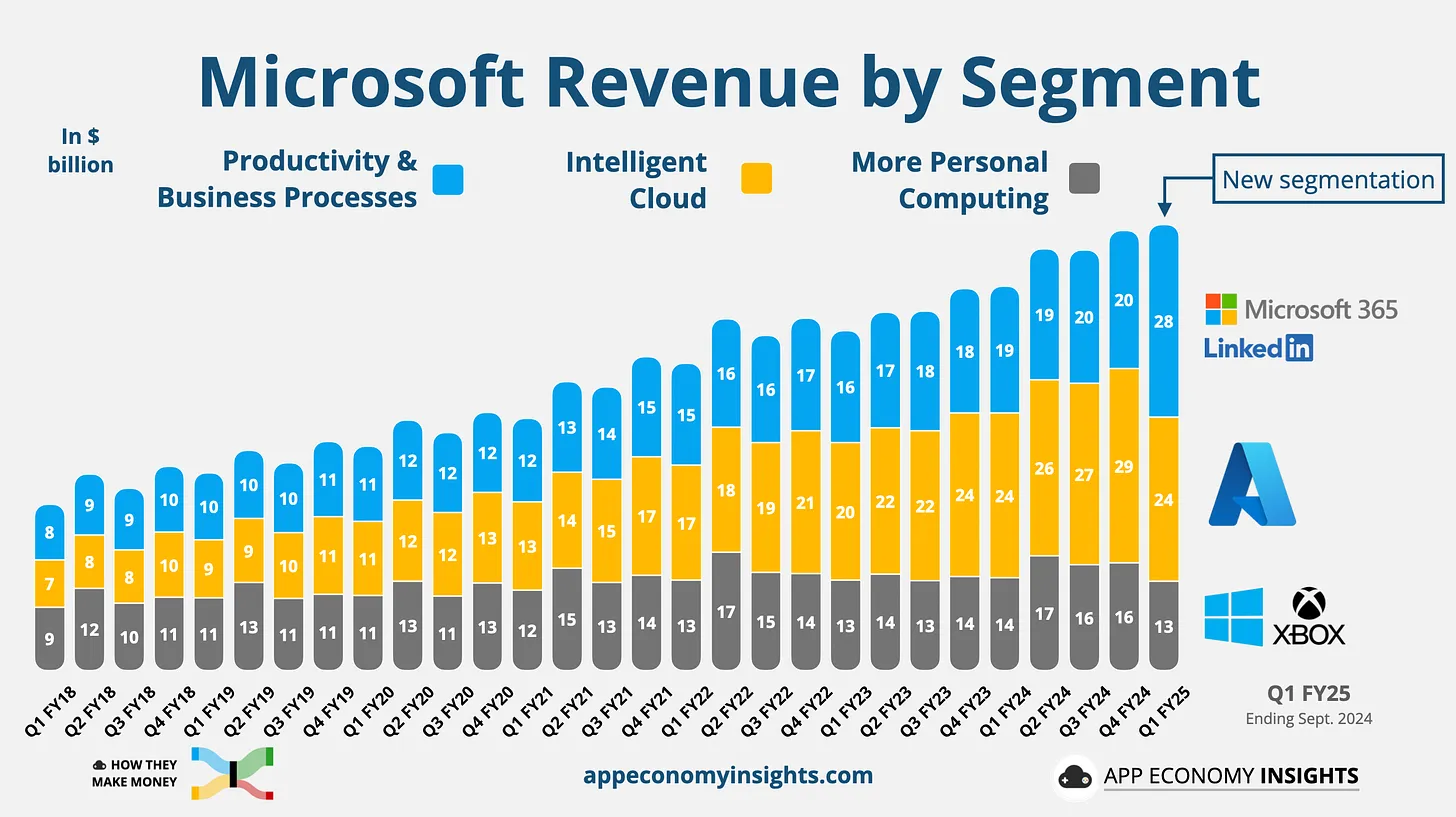

大型机构中,Microsoft 的产品收入结构是相对平衡的,生产力应用、智能云和个人计算类三大类收入处于一个数量级。

2025 财年第一个季度,包含 Azure 的云计算收入有所下滑,但生产力应用(Microsoft 365 和 Linkedin)取得了大幅增长。

也许反映了一种态势,应用层的需求在增加,而不是计算层。

Platformonomics 统计了 Amazon, Google 和 Microsoft 三家巨头二十年来的 CAPEX 数据。三家公司一共在二十年来投入了 7,000 亿美元 CAPEX。

这其中,有 2,500 亿美元是在最近两年花费的。

天下没有免费的午餐。巨头完全发力之后的每一年,对市场的冲击是很大的。

国际云基础设施服务市场的三巨头是:AWS、Microsoft Azure 和 Google Cloud(GCP)。

投资银行 Barclays 绘制了一张图,展示了三巨头从 2014 年以来按季度的营收变化。

Barclays 认为三巨头的年化收入可达 1350 亿美金,按照 42% 的年增长率估算的话。

从服务器软硬件角度,可以供应给云计算服务公司(比如:AWS、阿里巴巴),也可以供应给各行各业的企业(比如:银行的自有数据中心,或者私有云部署)。

所谓云计算改变产业链条,就是云服务公司采购很多服务器软硬件和网络资源,封装成 IaaS \ PaaS \ SaaS 之类的服务再销售给各行各业的企业。

根据 Synergy Research 的研究,2020Q3 对比 2019Q3 发了几点变化:

(1) 公有云公司采购量继续大增,21% 的增幅;

(2) 企业侧采购(企业私有云、企业自己数据中心)减少 8%;

(3) ODMs(白牌服务器)是公有云部分的第一供货源,因为公有云公司技术实力强,玩得转;而普通企业客户则普遍不愿意采购。

这个趋势差别会继续保持,因为前者可以从 “资本市场”...