新冠疫情催生远程办公的需求,尤其是在线视频会议的使用量大增。

但注意 “使用量大增” 和 “收入大增” 是两个概念,实际上很多新增用户都是使用的免费各家公司的免费部分的额度。

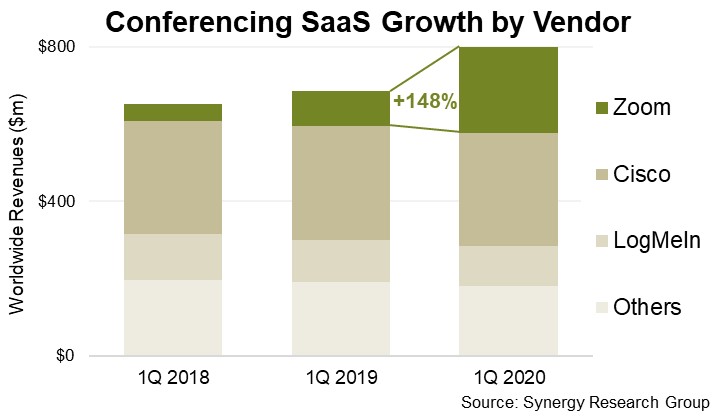

根据 Synergy Research 针对全球 在线会议 Conferencing 的收入统计,只有 Zoom 实现了 +148% 的增幅,而其他玩家收入并没有增长,甚至还降了一点。

实际上 Zoom 也有免费额度,而且 Zoom 体验非常好,尤其是对比了其友商的产品服务后。

这个问题值得思考 ?

Redpoint Ventures 列出了代表性软件和科技公司(非硬件)从公司成立初始,到市值或估值 500 亿美元所花费的时间。

2000 年之前的公司平均耗时 26 年,2000 - 2010 年期间的公司平均耗时 16 年,2010 年以后的公司平均耗时 11 年。

体现了一种加速度。

全球各种机构每年在 ICT 方面的软硬件投资,即 CAPEX 投资,是一个很大的数字。从 2016 年 5,000 亿美元左右上升到 2021 年 6,000+ 亿美元。

CAPEX 的投资分布,可侧面反映了不同类别玩家在 IT 和通信网络格局上的资源分布。

根据 Synergy Research 的研究,2016H1 电信运营商占据了 56%,但随后多年保持平稳,到 2021年份额下跌到 44%;而 Hyperscale 大型互联网公有云企业的份额则从 17% 提升到了 27%。

从绝对值看,运营商整体要比大型互联网公司大不少。但请留意背后的差别:大型互联网公司一共只有十家左右;而运营商全球有好几百家。

两者的市场集中度不同,单一企业的话语权更是凸显差别。

5G 的发展不是单纯技术驱动,更像是用例(Use Case)驱动,即:需要去寻找 5G 有啥应用场景,然后用技术手段去满足这个需求场景。

各种 Use Case 层出不穷,哪些商业化早一些?哪些玩一些?

OMDIA 给出其最新观点:

(1) 将 5G 商业化进程划分为三段,2022年及之前为早期;2023-2025 为中期,2025年以后算后期。

(2) 早期的几个场景,场馆是 5G eMBB 的重要场景;而其他几个(资产管理、智慧大厦、工业传感器)都是 mMTC,我认为是 LTE 版本,而不是 5G 版本;因为 5G mMTC 连相关标准的进度还待定。

(3) 2023 年起,大量 5G 大带宽的场景会路线进入商用时间。

(4) 针对实时自动化程度要求高的场景,例如:产业协作机器人。OMDIA 认为要到 2025...