CAPEX (Capital Expenditure) 即资本性支出,这个数字直接决定电信网络的建设和产业链的繁荣。

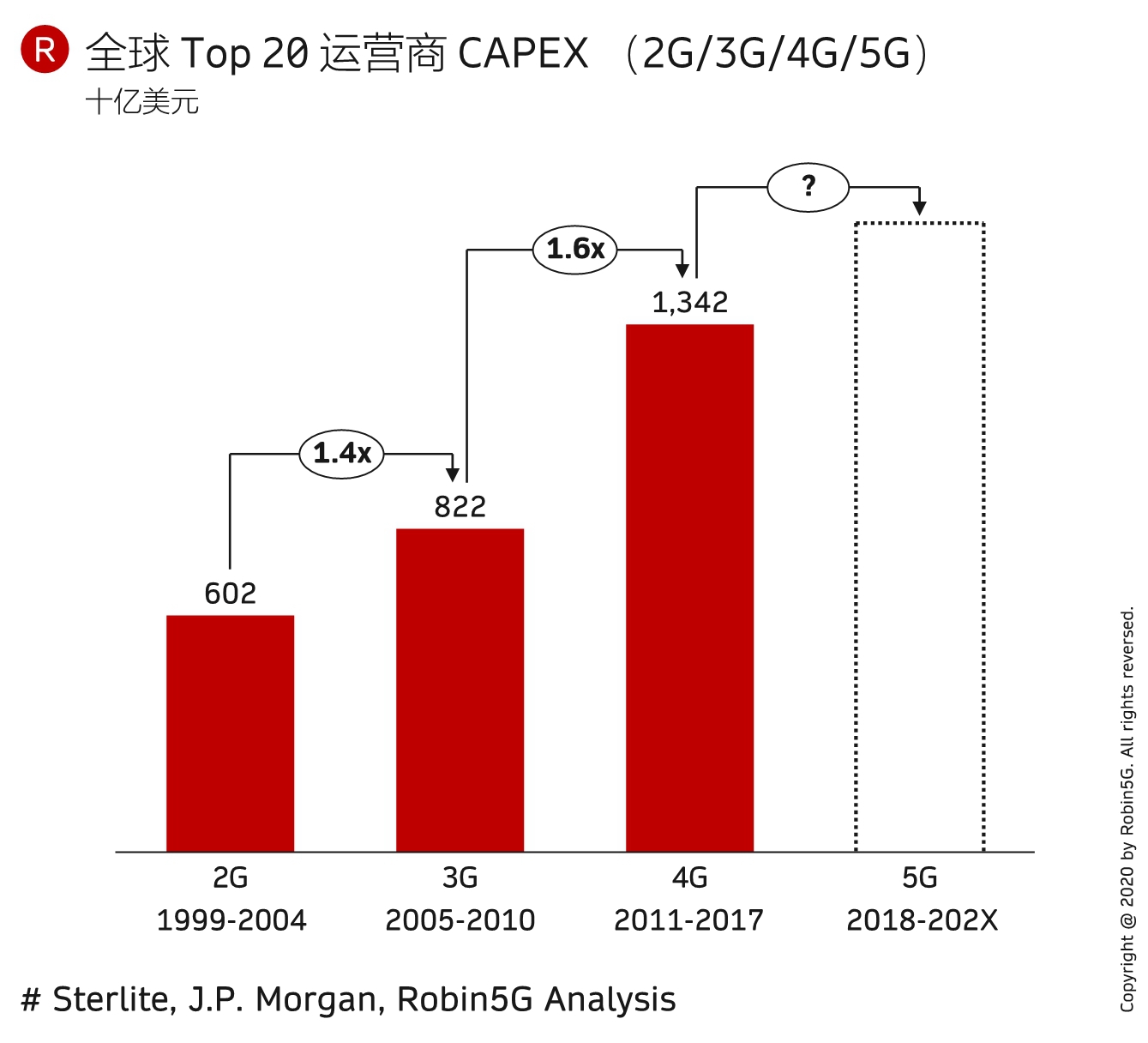

2G 时代,Top 20 运营商累计花了 6000 亿美金的 CAPEX。3G 时代,Top 20 花费了 8000 多亿美金,4G 则花费了 1.3 万亿美金。

3G 是 2G 的 1.4x 倍;4G 是 3G 的 1.6x 倍。

5G 会是多少?不同机构有不同的看法。

我们需注意 5G 和 3G/4G 玩法的不同。 除了核心网 SA / NSA 这块的区别外,eMBB / uRLLC / mMTC 本身是三个子方向,三个方向的关系几何,以及对终端形态的影响有待观察。如果再考虑到 V2X 等,5G 的子版本之多也是远超之前的几代。

背后逻辑?我认为是 5G 在尝试承担社会生产生活的诸多方面,所承担方面领域一多,要求就多,版本也就多了。

Sherwood 汇总了 Amazon、Alphabet、Microsoft 和 Meta 2020 年至今的每个季度的 CAPEX 投资额度。

2025Q2 达到了创纪录的高度。算力资源的格局优势愈加明显。

5G 的发展不是单纯技术驱动,更像是用例(Use Case)驱动,即:需要去寻找 5G 有啥应用场景,然后用技术手段去满足这个需求场景。

各种 Use Case 层出不穷,哪些商业化早一些?哪些玩一些?

OMDIA 给出其最新观点:

(1) 将 5G 商业化进程划分为三段,2022年及之前为早期;2023-2025 为中期,2025年以后算后期。

(2) 早期的几个场景,场馆是 5G eMBB 的重要场景;而其他几个(资产管理、智慧大厦、工业传感器)都是 mMTC,我认为是 LTE 版本,而不是 5G 版本;因为 5G mMTC 连相关标准的进度还待定。

(3) 2023 年起,大量 5G 大带宽的场景会路线进入商用时间。

(4) 针对实时自动化程度要求高的场景,例如:产业协作机器人。OMDIA 认为要到 2025...

ARPU(人均月收入)是通信业最基础的经营指标。ARPU 持续下滑一般是 “常态”,除了竞争原因,从本质上看每一代技术一方面走向成熟,成本会低,另一方面具有普惠性质的通信技术,会让更多人有机会负担得起。

而每一代新技术的上市(比如从 4G 到 5G)则会带来一轮 ARPU 局部扭转的机会,也算一种技术红利体现。头部和部分中部消费者通常愿意用更高的价格去购买更优的体验(实际新技术每 Mbit 流量价格会更低,但每个月会使用更多的流量,带来整体消费增加的可能)。

从经营角度,运营商也会通过打包更多增值业务(比如:权益、视频内容等)让 ARPU 有上升的机会。

从披露的数据看,中国移动在 2021 年同时取得移动业务和家庭业务的 ARPU 双升,而且增幅不小。考虑到极大规模的用户基数,这也展示了消费类(移动 + 家庭)市场的巨大潜力。